Μαρία Δεμερτζή*

Στην πρόσφατη αναθεώρηση της στρατηγικής νομισματικής πολιτικής, η κεντρική τράπεζα των ΗΠΑ (Fed) προσάρμοσε την σταθεροποίηση του πληθωρισμού από απλά στο επίπεδο του 2%, στο επίπεδο του 2% κατά μέσο όρο.

Πολλοί έχουν επικρίνει το ότι δεν είναι χρήσιμο να βασιστεί η χάραξη πολιτικής για το μέλλον, στον μέσο πληθωρισμό κατά τη διάρκεια μιας περιόδου του παρελθόντος.

Ο πρώτος και προφανής λόγος φυσικά είναι η ασάφεια ως προς την διάρκεια της περιόδου κατά την οποία υπολογίζεται αυτός ο μέσος όρος.

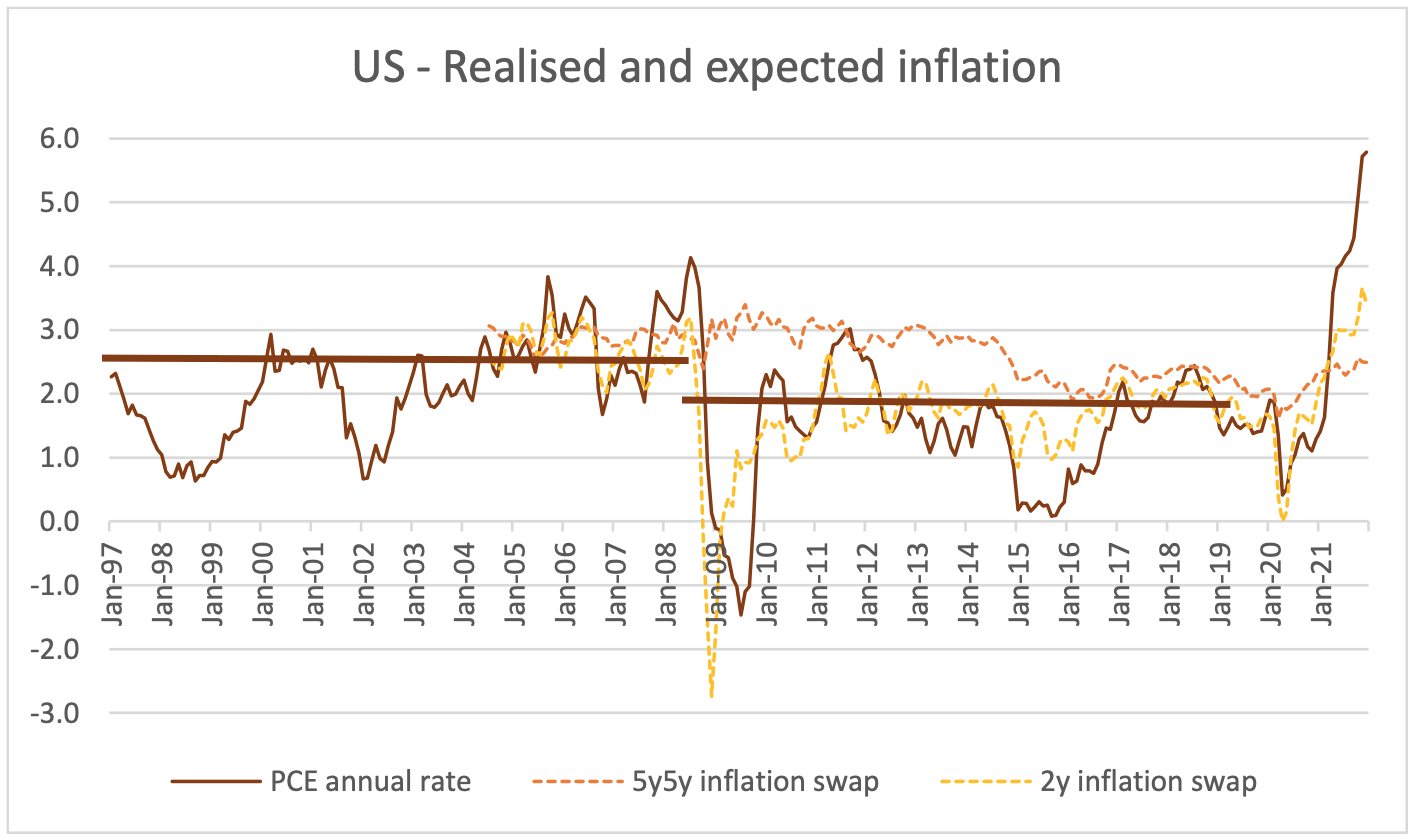

Ο μέσος πληθωρισμός των τελευταίων 25 ετών υπολογίζεται στο 1,8%. Κατά το πρώτο ήμισυ αυτής της περιόδου ο πληθωρισμός ήταν κατά μέσο όρο κοντά στο 2%, και κατά το δεύτερο ήμισυ ήταν πιο κοντά στο 1,5% όπως δείχνουν οι δύο οριζόντιες γραμμές στο γράφημα.

Το 2020 ο πληθωρισμός ήταν κατά μέσο όρο 1,2%, αλλά το 2021 ανέβηκε στο 3,9%. Σε τι χρησιμεύει η έννοια του μέσου όρου, εάν δεν είναι σαφές σε ποια χρονική περίοδο αναφέρεται;

Δεύτερον, ο τρόπος με τον οποίο η Fed εξηγεί το σκεπτικό αυτής της αλλαγής στη στρατηγική της μπορεί να ερμηνευθεί ως ένδειξη ότι την απασχολεί πολύ περισσότερο όταν ο πληθωρισμός είναι κάτω από τον στόχο, παρά όταν είναι πάνω από τον στόχο. Η Fed εξηγεί:

“… εάν ο πληθωρισμός πέσει κάτω από το 2% σε περιόδους ύφεσης, αλλά ποτέ δεν κινείται πάνω από το 2%, ακόμη και όταν η οικονομία είναι ισχυρή, τότε, με την πάροδο του χρόνου, ο πληθωρισμός θα είναι κατά μέσο όρο λιγότερο από 2%.… Για να αποφευχθεί αυτό το αποτέλεσμα … θα επιδιώξουμε να επιτύχουμε πληθωρισμό κατά μέσο όρο 2% με την πάροδο του χρόνου. Ως εκ τούτου, μετά από περιόδους κατά τις οποίες ο πληθωρισμός υπολείπεται του 2%, η κατάλληλη νομισματική πολιτική θα έχει πιθανότατα ως στόχο να επιτύχει τον πληθωρισμό ελαφρώς πάνω από το 2% για κάποιο χρονικό διάστημα. “

Σημειώνει δε πως, “… εάν υπερβολικές πληθωριστικές πιέσεις αυξάνονταν ή οι προσδοκίες για τον πληθωρισμό θα ξεπερνούσαν τα επίπεδα που συνάδουν με το στόχο μας, δεν θα διστάσουμε να δράσουμε. “

Είναι σωστό να ανησυχεί η Κεντρική Τράπεζα για πολύ χαμηλό και μόνιμο πληθωρισμό. Αλλά ο τρέχων πολύ υψηλός πληθωρισμός στις ΗΠΑ χρειάζεται ισάξια ανησυχία. Πόσο άραγε μπορεί η Fed να διατηρήσει αυτή την α-συμμετρική προσέγγιση στον τρόπο που αντιμετωπίζει τον πληθωρισμό;

Το τελευταίο πρόβλημα έχει να κάνει με την σχέση προσδοκιών και πληθωρισμού. Εδραιωμένες προσδοκίες στον πληθωριστικό στόχο βοηθούν τις Κεντρικές Τράπεζες να σταθεροποιήσουν τις τιμές. Αλλά και το αντίθετο ισχύει. Ασταθείς προσδοκίες θέτουν σε κίνδυνο την ικανότητα των κεντρικών τραπεζών να επιτύχουν πληθωρισμό σύμφωνα με τον στόχο τους.

Τι καθορίζει την σταθεροποίηση των προσδοκιών; Η απάντηση είναι η αξιοπιστία των Κεντρικών Τραπεζών, οπότε ένα από τα ακόλουθα δύο αληθεύει.

Είτε η Κεντρική Τράπεζα είναι αξιόπιστη, οπότε το κοινό την εμπιστεύεται ότι θα επιτύχει τον στόχο της. Δηλαδή για παράδειγμα, οι εργαζόμενοι που πρέπει να διαπραγματευτούν τους μισθούς πιστεύουν ότι η Fed θα επιτύχει πληθωρισμό ίσο με 2% ανεξάρτητα από τον πληθωρισμό που παρατηρούν, οπότε και αντικατοπτρίζεται στις διαπραγματεύσεις τους.

Ή, η Κεντρική Τράπεζα δεν είναι αξιόπιστη, οπότε οι προσδοκίες για το μέλλον καθορίζονται από τον τρέχοντα πληθωρισμό. Με άλλα λόγια, εάν οι εργαζόμενοι και τα νοικοκυριά δουν υψηλό πληθωρισμό, δεν θα κοιτάξουν πιο πίσω για να σχηματίσουν την άποψή τους σχετικά με το τι αυξήσεις θα πρέπει να διαπραγματευτούν.

Ας κοιτάξουμε την τρέχουσα συγκυρία στις ΗΠΑ. Ο πληθωρισμός το 2021 ήταν 3,9%, αλλά οι αριθμοί στις αρχές του 2022 υπερβαίνουν το 5%. Εάν οι εργαζόμενοι δεν πιστεύουν ότι η Fed μπορεί να μειώσει τον πληθωρισμό στο 2%, τότε οι εργαζόμενοι είναι πιο πιθανό να ζητήσουν αποζημίωση κοντά στο 5% παρά στο 2% για να προστατεύσουν την αγοραστική δύναμη των μισθών τους.

Συνεπώς, ανεξάρτητα από την αξιοπιστία της Κεντρικής Τράπεζας, ο μέσος πληθωρισμός στο παρελθόν δεν είναι χρήσιμος. Είναι απορίας άξιο το γεγονός ότι η Fed επέλεξε να εκσυγχρονίσει το πλαίσιο νομισματικής πολιτικής της και εισήγαγε τέτοια ασάφεια, όταν όλες οι μελέτες δείχνουν ότι η διαφάνεια και η σαφήνεια, ιδίως στη διαδικασία λήψης αποφάσεων, είναι απαραίτητη για την αξιοπιστία.

Η ύπαρξη πληθωριστικού στόχου που είναι σαφής και απλός βοηθά στην κατανόηση των προθέσεων της Κεντρικής Τράπεζας. Ωστόσο, η λογοδοσία της Κεντρικής Τράπεζας, η οποία είναι απαραίτητη για την οικοδόμηση και τη διατήρηση της αξιοπιστίας, απαιτεί επίσης την επεξήγηση, ποια επίπεδα πληθωρισμού είναι ανεκτά και ποια όχι.

Ως εκ τούτου, μια στρατηγική που περιλαμβάνει τόσο έναν πληθωριστικό στόχο όσο και ζώνες ανοχής γύρω από αυτόν, είναι πολύ σαφής στον καθορισμό του πότε οι επιδόσεις της πολιτικής που ακολουθεί η Κεντρική Τράπεζα είναι επιτυχής και πότε όχι. Δηλαδή η Κεντρική Τράπεζα ανακοινώνει πως έχει ως στόχο να διατηρήσει τον πληθωρισμό κατά μέσο όρο στο 2%, αλλά στην πραγματικότητα στοχεύει στο μεταξύ, ας πούμε, 1% και 3%, όπως κάνει η Κεντρική Τράπεζα της Αγγλίας.

Η εισαγωγή της επιδίωξης για πληθωρισμό κατά μέσο όρο, χωρίς να καθοριστεί τι σημαίνει αυτό είναι αντιπαραγωγική και τα τρέχοντα υψηλά επίπεδα πληθωρισμού στις ΗΠΑ, αργά ή γρήγορα θα αποκαλύψουν αυτή την αδυναμία στη νέα στρατηγική της Fed.

*Η Μαρία Δεμερτζή είναι Υποδιευθύντρια του Bruegel, ερευνητικό ινστιτούτο (think tank) με έδρα τις Βρυξέλλες. Αυτό το κείμενο δημοσιεύτηκε σε αγγλική έκδοση ως στήλη γνώμης στο Bruegel Blog, και στο Blog της Εταιρείας Κυπριακών Οικονομικών Μελετών (https://cypruseconomicsociety.org/).